A transformação digital do setor financeiro deu um salto nos últimos anos. Mas o que antes era um território exclusivo dos bancos tradicionais e das fintechs, agora está sendo conquistado por empresas de todos os setores — graças a um modelo chamado Banking as a Service (BaaS).

Você pode estar se perguntando:

“Minha empresa não é um banco. O que eu tenho a ver com isso?”

A resposta é: tudo.

Se você tem uma base de clientes fiel, um fluxo de vendas recorrente e quer aumentar receita, fidelização e controle da jornada… o BaaS pode ser a sua próxima vantagem competitiva.

💡 O que é BaaS?

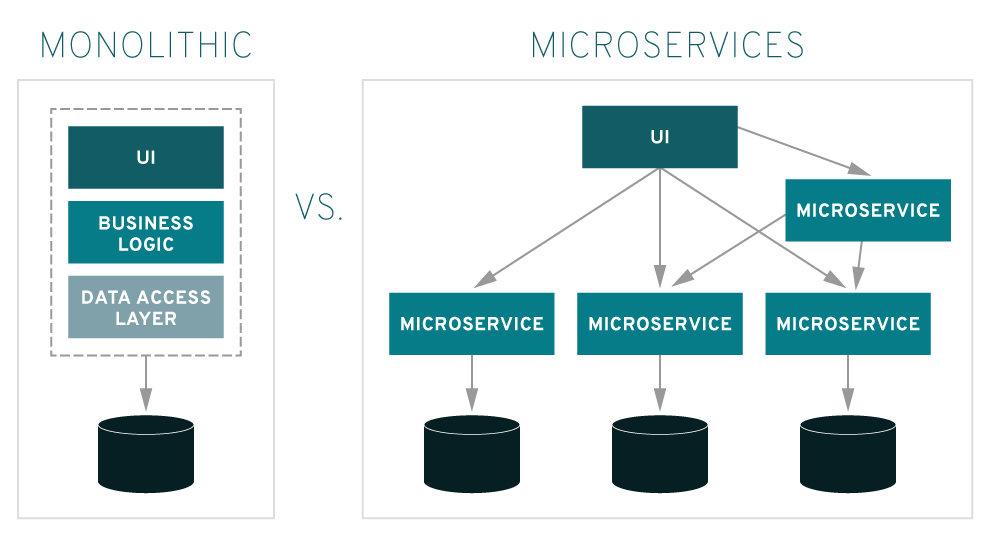

BaaS (Banking as a Service) é um modelo de negócio que permite que empresas ofereçam serviços financeiros com sua própria marca, usando a infraestrutura de uma instituição financeira regulada — tudo via API.

Em outras palavras: você não precisa virar um banco, mas pode oferecer funcionalidades bancárias dentro do seu app, site ou sistema.

🔍 O que sua empresa pode oferecer com BaaS?

Com uma plataforma de BaaS, sua empresa pode lançar:

-

✅ Conta digital com o nome da sua marca

-

✅ Cartão físico e virtual (white-label)

-

✅ Cashback e crédito vinculado à jornada do cliente

-

✅ Pix, boletos, transferências e split de pagamento

-

✅ Gestão de pagamentos internos (ex: para franqueados ou vendedores)

Tudo isso integrado à sua operação e com controle total da experiência do usuário.

🏆 Por que isso importa? (Benefícios concretos)

1. Fidelização e engajamento

O cliente que tem uma conta digital com sua marca se relaciona com você todos os dias.

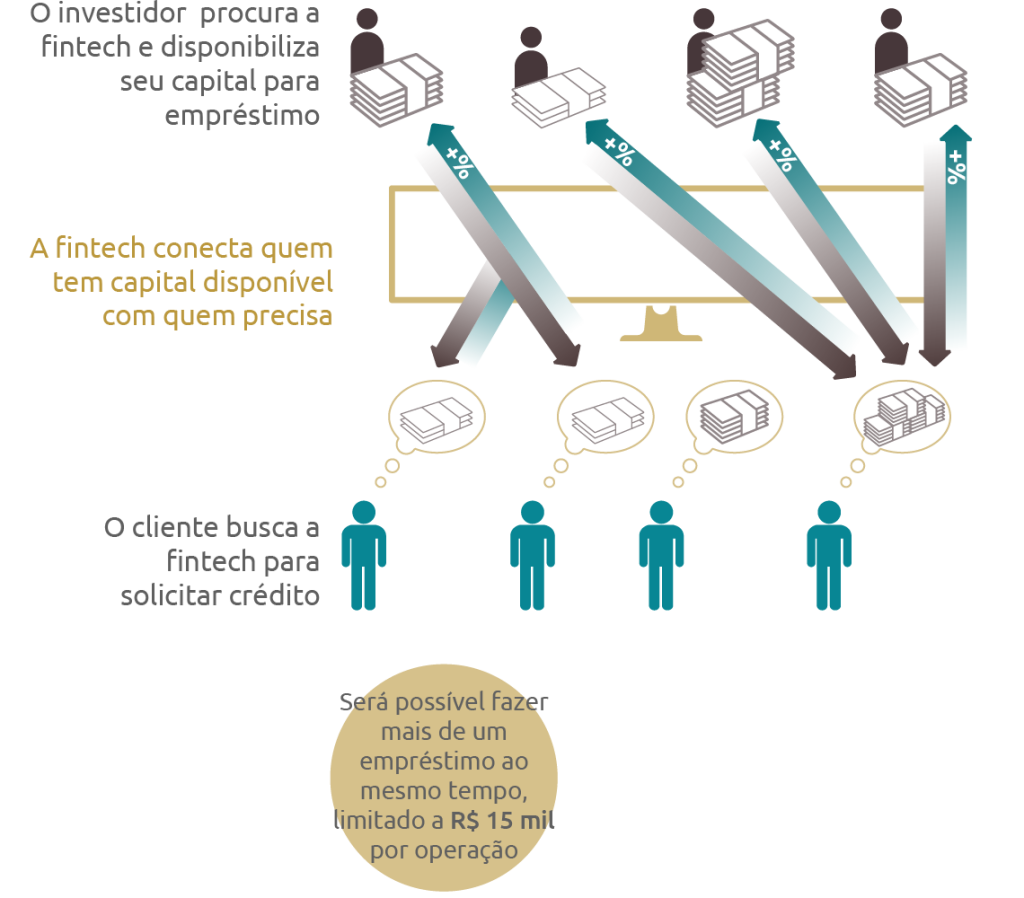

2. Novos fluxos de receita

A cada transação, você pode ganhar com taxas de uso, crédito, cashback e mais.

3. Dados financeiros valiosos

Você passa a entender o comportamento financeiro do seu cliente — e pode tomar decisões mais estratégicas.

4. Controle da jornada

Você deixa de depender de terceiros (como bancos e intermediários) e assume o canal financeiro da sua operação.

🧱 Quem pode usar BaaS?

Você não precisa ser um banco. Nem uma fintech.

BaaS hoje é realidade para:

-

🛒 Marketplaces e e-commerces

-

🏢 ERPs e plataformas SaaS

-

🍔 Redes de franquia e food service

-

🛍 Clubes de fidelidade e varejo

-

🚚 Logística e plataformas de serviço

Exemplo real: empresas que já aplicam

Um dos casos que acompanhamos de perto foi o do GiPay, um app completo com funcionalidades bancárias para gestão e relacionamento financeiro. Com a estrutura da Alphacode, ele foi lançado com:

-

Conta digital integrada

-

Emissão de cartão

-

Operações com Pix e pagamento de contas

-

Painel administrativo para gestão de usuários e limites

Resultado: uma empresa que não era um banco, agora atua como um banco sob medida para o seu público.

🚀 E o futuro?

A próxima revolução não será criar novos bancos.

Será permitir que cada empresa tenha o seu.

Em um mundo cada vez mais digital e integrado, controlar a experiência financeira do seu cliente deixa de ser opcional e se torna estratégico.

✅ Conclusão

O BaaS está democratizando o acesso à infraestrutura bancária.

Se você quer:

-

Monetizar sua base

-

Criar novas fontes de receita

-

Aumentar a fidelização

-

E se destacar da concorrência

… está na hora de considerar seriamente a bancarização do seu negócio.

Quer entender como isso pode funcionar no seu caso?

Entre em contato com a Alphacode e vamos conversar sobre como implementar isso de forma segura, escalável e estratégica.