Como Monetizar uma Fintech Utilizando BAAS: Estratégias Além do Óbvio – Criar uma fintech utilizando Banking as a Service (BAAS) abre um leque de oportunidades para empreendedores explorarem serviços financeiros sem precisar ser um banco. Mas a grande questão é: como transformar essa estrutura em um modelo de negócios altamente rentável?

Muitas fintechs começam apostando em interchange de cartão e tarifas sobre transações, mas esses modelos, apesar de funcionarem, já estão saturados e nem sempre garantem uma operação sustentável a longo prazo.

Se você quer construir uma fintech lucrativa, é preciso pensar fora da caixa e explorar formas inteligentes de Como Monetizar uma Fintech. Vamos mergulhar em algumas ideias que vão além do óbvio.

1️⃣ Antecipação de Recebíveis: Mais do que Crédito, uma Solução de Liquidez

Já falamos sobre esse modelo em detalhes em outro artigo, mas vale reforçar que ele pode ser explorado de diversas formas dentro de uma fintech.

💡 Ideias pouco exploradas:

• Antecipação de recebíveis para freelancers e autônomos: Permitindo que criadores de conteúdo, designers e programadores antecipem seus ganhos em plataformas como Upwork e Fiverr.

• Antecipação de cashback: O cliente compra um produto com cashback, mas pode antecipar esse valor por uma pequena taxa ao invés de esperar o prazo normal da loja.

• Antecipação de benefícios corporativos: Empresas podem oferecer um sistema onde funcionários antecipam vales alimentação e benefícios flexíveis com desconto mínimo.

2️⃣ White-Label de Serviços Financeiros para Empresas de Outros Setores

Muitas empresas já possuem base de clientes ativa, mas não têm estrutura para oferecer serviços financeiros. É aí que uma fintech pode se tornar um parceiro estratégico, monetizando via licenciamento de tecnologia financeira (White-Label).

💡 Quem pode se beneficiar disso?

• Redes varejistas e marketplaces → Criando sua própria solução de pagamentos e financiamento de compras.

• Distribuidoras e atacadistas → Oferecendo crédito e soluções financeiras personalizadas para lojistas e revendedores.

• Redes de franquias → Criando um banco digital interno para movimentação entre franqueados e fornecedores.

Esse modelo gera receita recorrente via taxas de setup, mensalidade e uso dos serviços financeiros integrados.

3️⃣ Financiamento de Produtos e Serviços (Buy Now, Pay Later)

O Buy Now, Pay Later (BNPL) não é novidade, mas muitas fintechs ainda subestimam seu potencial. Em vez de focar no parcelamento tradicional com juros, há outras formas de explorar esse conceito.

💡 Ideias para expandir o BNPL:

• Assinaturas financiadas: Ao invés de pagar uma assinatura mensal, o cliente faz um pagamento único financiado pela fintech e usa o serviço sem preocupações.

• Educação Financeira + Crédito Inteligente: Criar um APP onde usuários constroem um histórico financeiro e ganham acesso a melhores condições de crédito com base no comportamento de gastos.

• Pagamento por performance: Modelos onde empresas financiam serviços de marketing digital, consultoria e tecnologia para clientes, cobrando apenas quando um retorno mensurável é gerado.

4️⃣ Taxas sobre Automação Financeira (Infraestrutura Financeira como Serviço – FaaS)

Uma das grandes vantagens do BAAS é permitir a automatização de fluxos financeiros, e fintechs podem monetizar oferecendo infraestrutura financeira pronta para empresas.

💡 Como isso pode gerar receita?

• Automação de folha de pagamento e repasses para empresas que lidam com alto volume de pagamentos recorrentes.

• Cálculo automático de impostos e tributos integrado ao sistema de pagamentos da empresa.

• API de split de pagamentos para marketplaces, facilitando a divisão automática dos valores entre vendedores e fornecedores.

Aqui, o modelo de monetização pode ser cobrança por uso (pay-per-use) ou assinatura mensal para acesso à API.

5️⃣ Cashback Inteligente com Monetização Estratégica

A maioria dos programas de cashback simplesmente devolve uma porcentagem do valor gasto ao cliente, mas existem formas mais lucrativas de trabalhar esse modelo.

💡 Estratégias para fintechs ganharem com cashback:

• Cashback por retenção: Em vez de liberar o dinheiro imediatamente, o cliente precisa manter um saldo mínimo na conta digital por um período para liberar o cashback. Isso gera fluxo de caixa para a fintech.

• Cashback por indicação: A fintech monetiza parcerias oferecendo cashback para clientes que indicam novos usuários que realmente utilizam os serviços.

• Cashback por metas de consumo: Criar um programa onde o usuário desbloqueia melhores percentuais de cashback conforme usa mais os serviços da fintech.

Essa abordagem pode gerar um ciclo de engajamento, aumentando a recorrência de uso e tempo médio de retenção dos usuários.

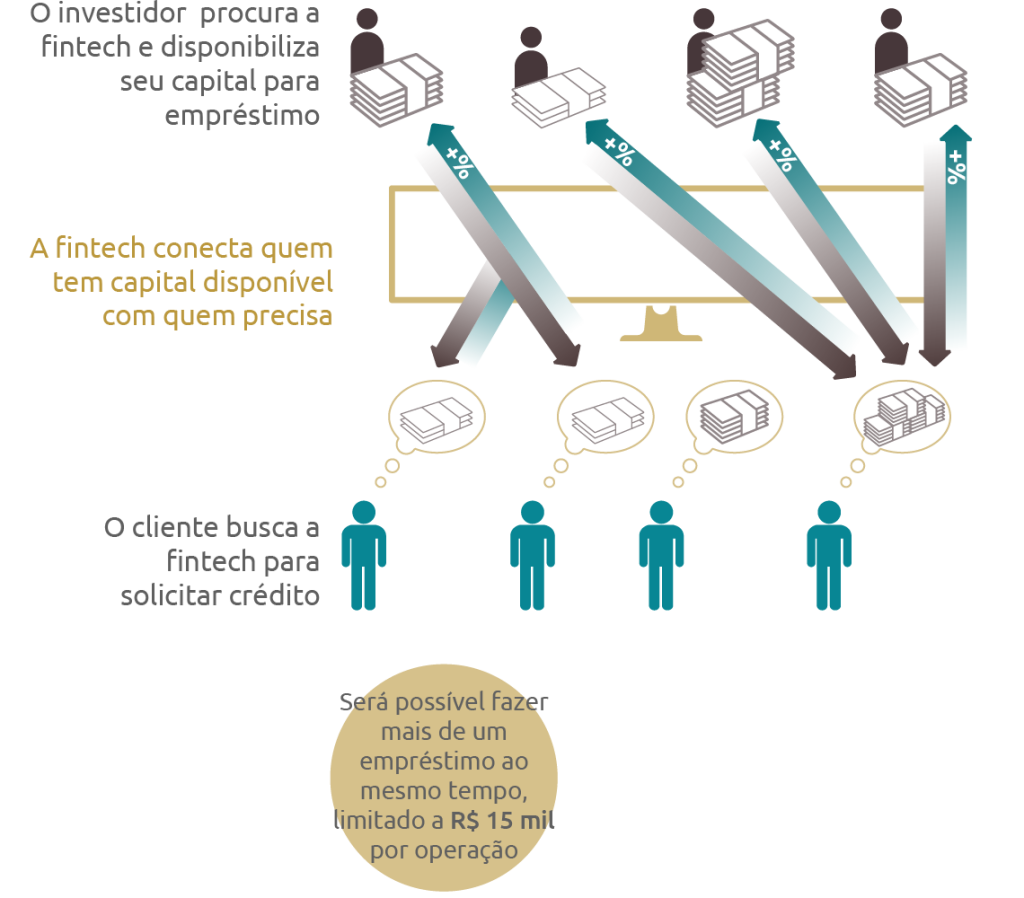

6️⃣ Financiamento de Micro Empreendedores via BAAS

Um dos mercados menos explorados por fintechs no Brasil é o de microcrédito inteligente, voltado para pequenos negócios, autônomos e MEIs. Muitas fintechs focam em crédito pessoal ou financiamento de grandes empresas, deixando um espaço enorme para modelos alternativos.

💡 Como se diferenciar nesse setor?

• Crédito vinculado a recebíveis – O empreendedor recebe um empréstimo, mas as parcelas são descontadas automaticamente de suas vendas via maquininhas ou PIX.

• Microcrédito baseado em comportamento – Pequenos limites de crédito que aumentam conforme o empreendedor realiza cursos de educação financeira ou melhora seu histórico na plataforma.

• Financiamento coletivo via fintech – Pequenos investidores podem financiar MEIs em troca de participação nos lucros ou descontos futuros nos serviços da empresa financiada.

Esse modelo pode ser integrado a uma infraestrutura de BAAS, garantindo que toda a operação financeira seja automatizada e regulamentada.

7️⃣ Criação de Tokens e Moedas Digitais para Ecossistemas Fechados

Com a ascensão das moedas digitais privadas, fintechs podem criar tokens internos para movimentação financeira em comunidades, empresas e marketplaces.

💡 Exemplos de como isso pode ser aplicado:

• Criar uma moeda digital para empresas de transporte, onde motoristas e passageiros usam um token para pagamentos e benefícios.

• Desenvolver uma moeda de fidelidade para grandes redes de varejo, que pode ser convertida em dinheiro real ou descontos.

• Criar moedas de incentivo corporativo, onde funcionários ganham recompensas baseadas em produtividade e bem-estar.

Essa estratégia reduz custos com transações tradicionais e ainda fideliza clientes dentro do ecossistema da fintech.

Conclusão: Oportunidades Para Monetizar Fintechs com BAAS

Como Monetizar uma Fintech utilizando BAAS vai muito além das tarifas de transação e do interchange de cartões. Explorando modelos alternativos de monetização, é possível construir um negócio altamente lucrativo e sustentável.

Se você está planejando lançar sua fintech, a Alphacode pode ajudar a estruturar uma solução completa e escalável. Desde 2015, já participamos da construção de diversas fintechs no Brasil, integrando tecnologia de ponta com modelos de negócios sólidos e inovadores.

💬 Gostou das ideias? Qual dessas estratégias você acha mais promissora? Vamos trocar insights nos comentários!🚀